その他

破産宣告とは?条件やデメリット、手続きの流れを弁護士が解説!

破産宣告といわれてどのようなことが思い浮かぶでしょうか。

「借金が帳消しになる」「ブラックリストに掲載されてクレジットカードが使えなくなる」といったことは思い付くかもしれません。

また、借金でお困りの方の中には、

「借金を整理したいけれど、どのように手続きをすれば良いかわからない」

「破産宣告のデメリットを詳しく知りたい」

という方もいるでしょう。

そこで本記事では、破産宣告の条件やデメリット、具体的な手続きの流れを、債務整理・借金問題に強い弁護士がわかりやすく解説します。

目次

1.破産宣告とは

破産宣告とは、裁判所が行う破産手続を開始する決定のことを意味します。

破産手続では、裁判所の関与の下、破産を申し立てた人(申立人)の財産を債権者に配当するなどして、申立人の財産の清算を行います。

破産宣告は、裁判所がこの清算手続を始めることを正式に決定するものです。

なお、破産宣告は、かつては正式な法律用語として使われていましたが、破産法の改正によって法律用語ではなくなりました。

現在の破産法では、「破産手続開始の決定」と定められています。

1-1.破産宣告と自己破産の違い

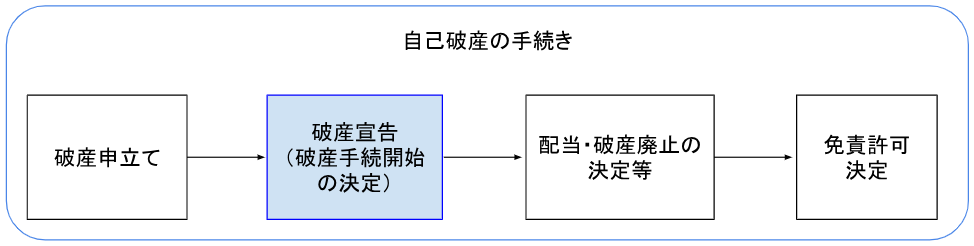

自己破産というのは、自ら申し立てて破産し免責を得ることです。

自己破産の法的手続は、細かく分けると財産を清算する破産手続と、借金を免除する免責手続に分かれています。

自己破産というと、一般的には破産手続と免責手続の全体を意味する場合が多いです。

他方で、破産宣告は上記手続きのうち、破産手続を開始する決定のことを意味します。

つまり、破産宣告は下記の図の通り、自己破産の手続きの中にある一つのプロセスにすぎないのです。

1-2.破産宣告の条件

破産宣告の条件は以下の3点です。

- 破産手続開始原因があること

- 破産障害事由がないこと

- 破産手続開始の申立てが適法であること

- 破産手続開始原因があること

破産手続開始原因とは、個人の破産の申立ての場合は支払不能であることを意味します。

支払不能とは、自らの収入や財産に比べて借金が多すぎるため、返済の継続が難しいという状態のことです。

- 破産障害事由がないこと

破産障害事由としては、予納金の納付がない、虚偽・不誠実な自己破産である、民事再生などの他の法的手続が開始されている、といった事由があります。

破産宣告を受けるには、これらの破産障害事由がないことが必要です。

- 破産手続開始の申立てが適法であること

破産手続開始の申立てが適法であることも条件の一つです。

具体的には、本人などの申立権をもつ者が申し立てているか、申立書などの必要な書類が適切に準備できているかなどを確認します。

2.破産宣告のメリットとデメリット

破産宣告のメリットとデメリットを紹介します。

大きなメリットもありますが、デメリットも少なくありませんので、それぞれについてよく理解しておきましょう。

2-1.破産宣告のメリット

破産宣告を受け、裁判所での破産手続が正式に開始された場合、債権者からの直接の取り立てが止まります。法的手続が始まった以上、申立人の財産の清算や借金の返済は、当該手続きの中で行われるべきだからです。

債権者から厳しい取り立てを受けている申立人にとっては、大きなメリットといえるでしょう。

また、裁判所から免責を受けられれば、それまで抱えていた借金を帳消しにできます。

借金をなくすことができれば、今後の収入を借金返済に充てずに済むため、それまでと比べて生活が楽になるでしょう。

このように、自己破産することで、それまでの借金にとらわれずに新たな人生の一歩を踏み出すことが可能になるのです。

2-2.破産宣告のデメリット

(1)信用情報機関に事故登録される(ブラックリストへの掲載)

破産宣告を受けると、信用情報機関に事故登録されます。いわゆるブラックリストに掲載されるということです。

事故登録がなされると、保有しているクレジットカードは使えなくなり、一定期間新たなクレジットカードが作れなくなります。

また、金融機関や貸金業者からの新たな借金(ローンを含む)ができなくなります。

ローンには、カードローンの他にも、携帯電話や家電などの分割払いも含まれるため、注意しましょう。

(2)破産したことが官報に掲載される

破産宣告を受けると、氏名や住所とともに破産手続が開始された事実が官報に掲載されます。

氏名や住所が掲載されると聞くと、大きなデメリットに感じるかもしれません。

しかし、実際に官報を目にする人は、弁護士などの一定の士業や金融機関の職員といったごく一部の人に限られます。

官報を読んだことがあるという人は少ないため、官報への掲載で友人や近所の人に破産宣告を受けたことが発覚する可能性は低いでしょう。

そのため、官報へ掲載されること自体はあまり気にする必要はないかもしれません。

(3)職業や資格が制限される

自己破産すると、一定の職業や資格が制限されます。

具体的には、以下の職業や資格が制限を受けることになります。

- 弁護士

- 司法書士

- 税理士

- 行政書士

- 公認会計士

- 宅地建物取引士

- 不動産鑑定士

- 警備員

また、会社の役員や団体の理事をしている場合、それらの役職も失職することになります。

これは、民法上の委任契約が破産手続開始決定により終了となるからです。

(4)連帯保証人・保証人に借金返済の請求がいく

破産宣告を受けた影響は、申立人本人のみに留まりません。

借金をする際に連帯保証人や保証人になってくれた方がいる場合、その方々に借金返済の請求がいくことになります。

前述した通り、破産宣告によって申立人に対する借金の取り立てができなくなる以上、連帯保証人などに請求がいくことはやむを得ないでしょう。

また、借金が多額である場合は、連帯保証人や保証人も自己破産をせざるを得ないという事態になるかもしれません。

(5)移動の自由(引越しや旅行など)に制限がかかる

破産手続が終了するまでの間は、移動の自由が制限されます。

破産宣告を受けた後に居住地を離れる場合、裁判所の許可が必要になるからです(破産法37条1項)。

具体的には、破産手続中は、引越しをする際、宿泊が必要な出張や旅行に行く際に、裁判所の許可を受けることが必要になります。

(6)破産管財人に財産を管理・処分される

債権者への配当に充てられる財産が債務者にない場合は、破産宣告と同時に破産手続が終了します(同時廃止)。

他方で、めぼしい財産がある場合は破産管財人が選任され、債務者の財産の調査・管理・処分を行います(管財事件)。

破産管財人が選任されると、債務者はたとえ自身の所有する財産であっても、自由に処分することができません。

債務者の財産は破産管財人に管理され、基本的には債権者への配当に充てるために売却されることになります。

(7)破産管財人に郵便物を管理される

管財事件では、破産管財人が債務者の郵便物を管理します。

破産管財人において、債務者の借金や財産に関する通知や案内を確認し、借金や財産に関する情報を正確に把握するためです。

そのため、債務者への郵便物はまず破産管財人の元に届き、破産管財人に内容を確認された後、債務者に送付されることになります。

破産手続が終わるまでの間は、このような破産管財人による郵便物のチェックを受けることになるのです。

3.破産宣告を検討すべきケース

借金をかかえている場合であっても、すべてのケースで破産宣告を受けることが望ましいというわけではありません。

そこで、どのようなケースに破産宣告を検討すべきかを解説します。

3-1.借金が多すぎて返済の目処が立たない場合

まず、借金が多すぎて完済できる目処が立たないという場合は、破産宣告を検討すべきといえるでしょう。

具体的には、3〜5年(36回〜60回の分割払い)での完済の見通しが立たないため、任意整理や個人再生の利用が難しいケースです。

ただし、任意整理や個人再生が利用できるかどうかの判断を一人で行うことは難しいため、弁護士などの専門家に相談すべきでしょう。

3-2.マイホームなどの特に残したい財産がない場合

マイホームなどの特定の財産を残したいという意向がない場合も破産宣告を検討すべきです。

任意整理や個人再生では、基本的に財産を手元に残すことが可能ですが、手続き後も借金が残り、分割払いで返済しなければなりません。

他方で、自己破産では基本的に特定の財産を手元に残すことはできませんが、免責を受けることで借金を帳消しにできます。

任意整理や個人再生が利用できる場合であっても、自己破産をした方が借金がなくなるため、新たな生活をスムーズに始めやすいという側面があるのです。

他方で、自己破産には前述した多くのデメリットもあるため、最終的な判断は慎重に行うべきでしょう。

3-3.安定した収入がない場合

安定した収入がない場合も、破産宣告を検討すべきです。

任意整理や個人再生は、手続き後も借金が残り、3〜5年間は分割払いを続ける必要があります。

安定した収入がない場合は、このような任意整理や個人再生による長期に及ぶ返済を継続することは難しいです。

そのため、自己破産の手続きにより免責を受け、借金をなくすことを検討すべきでしょう。

4.破産宣告の手続きの流れ

破産宣告を受けるまでの流れは下記の通りです。

- 弁護士などの専門家への相談

- 債権者への受任通知の送付

- 借金の金額の調査など

- 破産手続開始の申立て

- 裁判所による破産手続開始決定

以下で順番に解説します。

4-1.弁護士などの専門家への相談

まずは弁護士などの破産手続に精通した専門家へ相談しましょう。

一人で破産手続を行うことも制度上は可能ですが、現実的には難しいです。

申請書には専門用語の記載があるため専門家でないと記入が難しく、また多岐に渡る必要書類を一人で集めることは困難です。

手続きを円滑に進めるためにも、まずは弁護士などの専門家に相談しましょう。

4-2.債権者への受任通知の送付

弁護士に相談し依頼すれば、弁護士から債権者へ破産手続についての受任通知が送られます。

受任通知を送れば、貸金業者や債権回収業者による債務者本人への直接の取り立てを止められます。

これらの業者については、弁護士からの受任通知を受けた場合、直接の取り立てをすることは法律で禁止されているからです。

取り立てが止まり一時的に借金の返済をストップさせられることで、落ち着いて自己破産の準備ができるようになります。

4-3.借金の金額の調査など

続いて借金の金額や保有財産の調査など、申立てに必要な情報、資料の収集を行います。

借金の金額については、債権者に対して取引履歴の開示を求めるなどして、正確な金額の把握に努めます。

また、弁護士から保有財産に関する書類など申立てに必要な資料の提供を求められた場合は、すみやかに提出するようにしましょう。

このようにして、申立ての際に裁判所に提出する書類の準備をします。

4-4.破産手続開始の申立て

申立ての準備が整ったら、いよいよ裁判所に対して破産手続開始の申立てを行います。

申立てをすると、裁判所において前述の破産宣告の条件が満たされているかを検討することになります。

4-5.裁判所による破産手続開始決定

裁判所が破産条件を満たしていると判断したら、破産手続開始決定(破産宣告)を行います。

破産宣告により正式に裁判所による破産手続が開始されます。

なお、破産宣告を受けた後は、同時廃止のケースでは裁判所が免責審尋を行い、問題がなければ免責許可決定が出されます。他方で管財事件では、破産管財人による財産の調査、債権者への配当などにより破産手続を終結した上で、免責許可決定を受けることになります。

5.破産宣告を受けるための費用

破産宣告を受けるための費用としては、大きく分けて裁判所へ支払う費用と弁護士などの専門家へ支払う費用があります。

金額は案件の内容によって様々ですが、概ね裁判所の費用は3〜50万円程度、弁護士への費用は30万円〜80万円程度です。

つまり、合計で30万円〜130万円もの費用がかかる可能性があります。

破産の準備をしているのにそんなに高額な費用は払えないと感じるかもしれません。

しかし、弁護士費用は分割払いができる場合があります。

分割払いが可能かどうかは各弁護士事務所により異なりますが、法律事務所リーガルスマートにおいては、ご相談があれば個別に検討させていただいています。

初回相談(60分)は無料で受け付けているため、弁護士費用も含めてまずはご相談ください。

6.破産宣告の注意点

破産宣告を受けて自己破産することを検討する際は、事前に注意点を確認しておくべきです。破産宣告の主な注意点を3点解説します。

6-1.免責不許可事由に当たることをしない

破産宣告を受けても、免責不許可事由があると借金を帳消しにできない可能性があります。

破産宣告後によく問題となる免責不許可事由は、財産を隠す、特定の債権者のみに優先して債務を弁済する(偏頗弁済)などの行為です。

免責不許可事由に当たる行為をすると免責を受けられない可能性があるため、知らずに行ってしまうことがないように注意しましょう。

また、破産宣告前に免責不許可事由に該当する行為を行った場合も、免責を受けられない可能性があるため、事前に確認が必要です。

6-2.自己破産の手続きが適切とは限らない

借金の整理の方法として、常に自己破産が適切とは限りません。

借金の金額や収入、また残したい財産があるか否かによって、任意整理や個人再生の方が適しているというケースはあります。

そのため、自己破産を検討する際は、事前に弁護士などの専門家に相談して、他に取りうる手段や望ましい解決方法がないかを確認するべきでしょう。

6-3自己破産のデメリットを理解しておく

自己破産を選択する際は、事前に自己破産した場合のデメリットをよく理解しておく必要があります。

前述した通り、自己破産のデメリットは決して少なくありません。

自己破産した後に、「こんなはずではなかった」と悔やんでも後の祭りですので、専門家から説明を受けるなどして事前によく確認しておきましょう。

7.自己破産の手続きを弁護士に相談、依頼するメリット

7-1.債権者からの取り立てを止められる

自己破産の手続きを弁護士に相談して依頼する大きなメリットは、債権者からの取り立てを止められる点にあります。

前述の通り、貸金業者や債権回収業者は受任通知を受けた場合、直接の取り立てが法律で禁止されています。また、銀行実務でも弁護士などの専門家から受任通知を受けた場合は、債務者本人に対する直接の取り立てを停止する対応が一般的です。

そのため、弁護士から受任通知を送ることで、金融機関などの主要な借入先からの取り立てを止めることができます。

なお、個人の債権者などによる取り立ては禁止されませんが、そのような債権者に対しても、受任通知によって今後は依頼した弁護士に連絡するよう通知します。

そのため、取り立てへの対応の負担は大きく軽減されるでしょう。

7-2.裁判所の面接(審尋)に同席してもらえる

自己破産の手続きにおいては、裁判所と面接(「審尋」と呼ばれます。)をする場面があります。

たとえば、破産宣告の条件を満たしているかを確認する場面や、免責を許可して問題ないかを確認する場面において、審尋する可能性があります。

日常生活において裁判所から質問を受ける機会はないでしょうから、緊張して上手く話せなくなる人も少なくありません。

弁護士に依頼していれば、このような審尋の場に同席してもらうことができ、必要に応じて適切なフォローを受けられます。

また、事前に審尋に向けた準備(質疑応答の対応など)を行うため、安心して審尋に臨めるでしょう。

7-3.破産後の新生活の準備に集中できる

弁護士に相談して依頼すれば、自己破産の手続きを弁護士に任せられるため、自身は免責を受けた後の新しい生活の準備に集中できます。

自己破産は法的手続であり、専門知識のない債務者一人で申請することは難しいです。

手続きを失敗せずに円滑に進めるためには、専門家である弁護士に相談して対応を依頼するべきでしょう。

また、弁護士に対応を依頼すれば、破産手続への対応に多くの時間と労力をかけずに済みます。

そのため、免責を受けた後の新生活に向けた準備に集中でき、第二の人生のスタートを切りやすくなるでしょう。

8.破産宣告に関するよくあるQ&A

8-1.自己破産にはどのくらいの期間が必要ですか

A.同時廃止の場合は2〜4ヶ月、管財事件の場合は半年〜1年程度かかります。

同時廃止では、破産手続の開始決定(破産宣告)と同時に破産手続を終了させます。

手続きが円滑に進むと、申立てから2ヶ月程度で終了する場合もありますが、一般的には3〜4ヶ月程度かかると考えておく方が良いでしょう。

管財事件の場合は、破産管財人が選任され、債務者の財産を調査・換価した上で、債権者に配当を行います。

そのため、申立てから半年〜1年程度はかかると考えておきましょう。

8-2.自己破産すると家族にも影響がありますか。

A.連帯保証人や保証人になっていない限り、法律上の影響はありません。

ただし、生活に事実上の影響が及ぶことはあります。

自己破産をすると、前述した通り、クレジットカードが作れない、財産を処分しなければならないなどのデメリットが生じます。これらのデメリットはすべて債務者本人が受けるものであり、家族にも同じ制限が課せられるわけではありません。

ただし、本人に生じたデメリットによって家族の生活に事実上の影響が生じることはあるでしょう。

たとえば、夫が破産し夫名義のマイホームを売却せざるを得なくなると、妻や子どもも当然に居住できなくなるといったケースです。

9.まとめ

本記事では、破産宣告について解説しました。

破産宣告(破産手続開始の決定)は、破産手続を開始する裁判所の決定のことであり、自己破産の手続きの中にあるプロセスの一つです。

自己破産して免責を受ければ、借金を帳消しにできるメリットがあるため、人生の再スタートを切りやすくなります。

他方で自己破産には、ブラックリストに掲載される、財産を処分しなければならないなどの大きなデメリットもあります。

自己破産を検討する際は、このようなデメリットや他の借金の整理方法(任意整理や個人再生)で対応できないかどうかを考慮することが必要です。

自己破産をする場合は、法律の専門家である弁護士に相談し、対応を依頼することをおすすめします。相談する際は、事前に弁護士事務所のウェブサイトを確認して、借金問題の取扱い実績が十分かどうかを確認すると良いでしょう。

借金でお困りの方は、一人で思い悩まず、まずは弁護士に相談してみてはいかがでしょうか。

私たち法律事務所リーガルスマートは、債務整理・借金問題の専門チームがございます。初回60分無料でのご相談をお受付しています。不安なことがあったら、一人で悩まず、お気軽にご相談ください。不安なことがあったら、一人で悩まず、お気軽にご相談ください。

担当者

-150x150.jpg)

- 一歩法律事務所弁護士

-

■経歴

2004年3月 大阪大学法学部卒業

2007年3月 関西大学法科大学院卒業

2008年12月 弁護士登録(大阪弁護士会所属)

2008年12月 大阪市内の法律事務所で勤務

2021年3月 一歩法律事務所設立

大阪市内の法律事務所に勤務し、民事訴訟案件、刑事事件案件等幅広く法律業務を担当しておりました。2021年3月に現在の一歩法律事務所を設立し、契約書のチェックや文書作成、起業時の法的アドバイス等、予防法務を主として、インターネットを介した業務提供を行っております。皆様が利用しやすい弁護士サービスを提供できるよう心掛けております。

担当記事

交通事故7月 25, 2024交通事故による骨盤骨折の後遺症と慰謝料などを弁護士が解説!

交通事故7月 25, 2024交通事故による骨盤骨折の後遺症と慰謝料などを弁護士が解説! 交通事故7月 25, 2024交通事故の休業損害の計算方法や受け取る方法を弁護士が解説!

交通事故7月 25, 2024交通事故の休業損害の計算方法や受け取る方法を弁護士が解説! 交通事故7月 25, 2024後遺障害診断書とは?重要性や入手方法、費用などを弁護士が解説

交通事故7月 25, 2024後遺障害診断書とは?重要性や入手方法、費用などを弁護士が解説 交通事故7月 24, 2024自賠責保険と任意保険はどちらを使う?違いなどを弁護士が解説!

交通事故7月 24, 2024自賠責保険と任意保険はどちらを使う?違いなどを弁護士が解説!